Жив ли DeFi?

BIS излагает свое видение взаимосвязанной суверенной денежной системы, в случае перехода к которой в сервисах DeFi не будет необходимости.

В результате недавних крахов стейблкоинов, блокировки активов клиентов и общей неплатежеспособности в криптопространстве, Банк международных расчетов (BIS) публикует 3 уникальных, но по своей сути взаимосвязанных критических документа относительно криптовалютного рынка, DeFi (децентрализованных финансов), CeFi (централизованных финансов) и Web3.

BIS излагает свои доводы в пользу того, что технологию блокчейн лучше использовать исключительно как утилиту для глобальной платежной инфраструктуры суверенных государств или “GovFi”.

Кредитование DeFi

В своем первом документе, опубликованном 14 июня 2022 г.: «Кредитование DeFi: посредничество без информации», BIS приводит разумные аргументы в пользу того, что кредитование DeFi не обслуживает тех, у кого нет или недостаточно банковских услуг, что должно было быть основной причиной для оправдания более широкого внедрения продуктов DeFi.

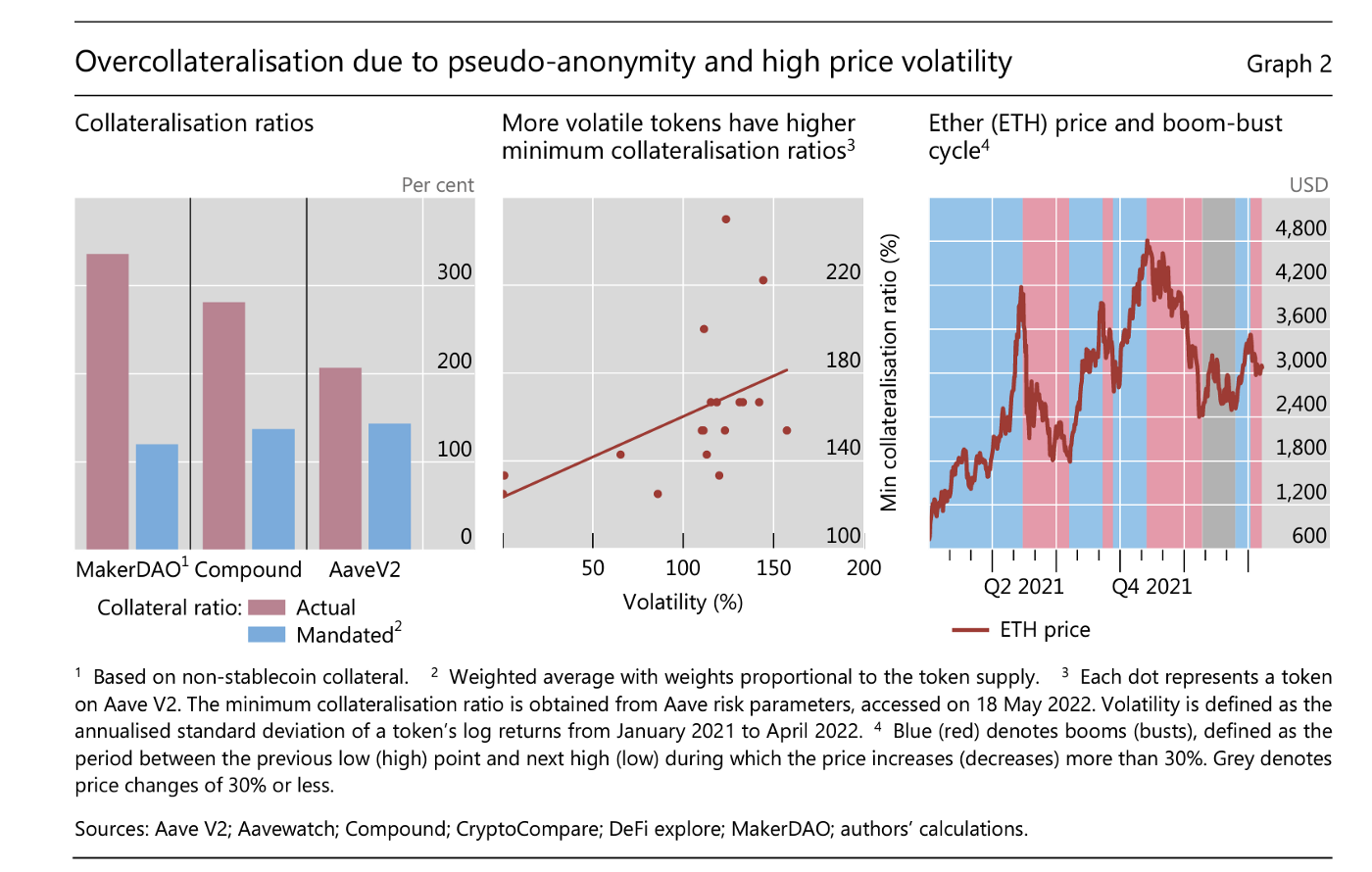

BIS указывает на то, что форма беззалогового кредитования в DeFi недоступна. И активы, и чрезмерное обеспечение необходимы для обслуживания широкого круга псевдоанонимных заемщиков, ни то, ни другое не может быть предоставлено тем, кто не имеет доступа к банковским услугам.

BIS заявляет, что DeFi остается иллюзией, поскольку только политика «знай своего клиента» (KYC — централизованная утилита) может обеспечить надежную оценку кредитоспособности и предоставить необеспеченное кредитование, что является ключевым компонентом обслуживания недостаточно охваченных банковскими услугами.

Таким образом, кредитование DeFi по-прежнему в основном используется для институциональных спекуляций с криптоактивами и, следовательно, бесполезно для кредитования реальной экономики.

BIS приводит аргумент, что токенизация реальных активов — это возможность для технологии DeFi, которая может разблокировать заблокированный капитал, и ее следует использовать для обеспечения кредитов.

Майнеры как посредники

В своем втором документе, опубликованном 16 июня 2022 г.: «Майнеры как посредники: извлекаемая стоимость и рыночные манипуляции в криптовалюте и DeFi», BIS утверждает, что экономические стимулы для майнеров в рамках алгоритма доказательства работы (PoW) децентрализованной проверки консенсуса, поощряет манипулирование рынком криптовалют; аморальное, неэтичное и в значительной степени незаконное поведение.

Майнеры экономически заинтересованы в том, чтобы расставлять приоритеты для определенных транзакций в зависимости от размера вознаграждения, которое каждая транзакция добавляет к блоку. Это известно как «значение извлечения майнера» (MEV).

MEV может привести к стратегиям манипулирования рынком, поскольку майнеры хорошо понимают, как каждая из их приоритетных транзакций может изменить рынки, прежде чем они будут опубликованы в блоке. Такие стратегии манипулирования включают в себя «авангард», «бэкраннинг», «сэндвич-сделки» и многое другое.

BIS, как и многие другие, подчеркивает явную и настоятельную необходимость регулирования для гармонизации криптовалютных рынков с ценными бумагами и другими регулируемыми рынками.

Этот своевременный документ совпадает с недавним пересмотром SEC «оплаты за поток ордеров» — метода получения потока ордеров маркет-мейкерами, которые платят (вознаграждают) брокеров за ордера и выполнение операций с ценными бумагами.

Денежная система будущего

В последней недавней статье, опубликованной 21 июня 2022 г. «III. Денежная система будущего», BIS использует свои предыдущие аргументы, чтобы изложить свое окончательное видение: глобализация денег через взаимосвязанную сеть различных цифровых валют центрального банка (CBDC).

Именно здесь BIS заявляет, что концепция децентрализованной автономной архитектуры для платежей мертва по сути. BIS утверждает, что следует сохранить только элементы технологии цифровой бухгалтерской книги (DLT) — использовать их в качестве утилиты для платежной инфраструктуры суверенных государств (CBDC).

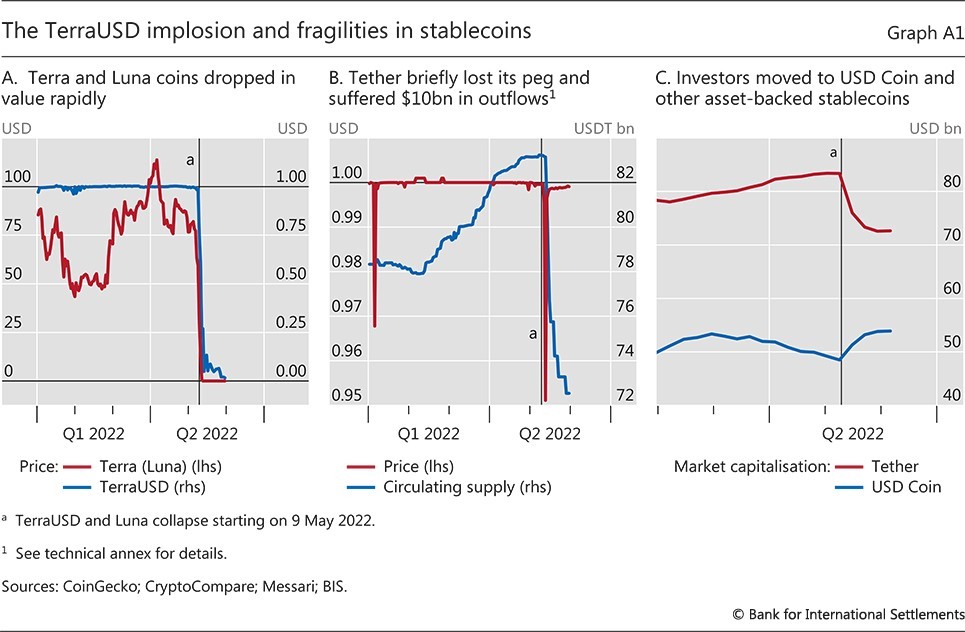

Документ продолжается тем, что BIS отвергает идею о том, что стабильные монеты представляют собой какую-либо жизнеспособную платежную функцию. Используя крах TerraUSD в качестве фона, представление о том, что даже регулируемые стейблкоины, обеспеченные фиатом, могут поддерживать платежную сеть, BIS опровергает.

BIS утверждает, что стейблкоины импортируют доверие к средствам, выпущенным центральным банком, но не имеют какой-либо защиты или нормативных ограничений, предоставляемых центральным банком.

BIS также утверждает, что стейблкоины в целом в настоящее время не используются для платежей, а в основном используются для облегчения арбитража криптовалюты, который фактически связывает ликвидность и дробит денежную систему.

BIS отмечает, что некоторые задаются вопросом, следует ли запрещать стейблкоины.

Затем BIS повторяет предыдущие утверждения о том, что DLT в его нынешнем состоянии имеет структурные ограничения, которые делают его сильно фрагментированным, не масштабируемым и уязвимым для массовых взломов и мошенничества.

Чтобы лучше защитить потребителей от мошенничества с криптовалютами, устранить регулятивный арбитраж, снизить системные риски и укрепить финансовую стабильность в результате криптоэкономики, BIS предлагает более яркую визуализацию будущей денежной системы»

BIS приходит к выводу, что суверенные платежные системы, основанные на проверенной технологии цифровой бухгалтерской книги, поддерживающие CBDC (на основе сети API), будут лучше обеспечивать больший контроль, стабильность и безопасность денежных рынков, одновременно способствуя глобальному взаимодействию денег.

В рамках предлагаемой платежной инфраструктуры CBDC проверка транзакции может быть достигнута на основе консенсуса участников транзакции вместе с третьим участником (нотариусом), который подтверждает уникальность транзакции, чтобы предотвратить двойную трату. BIS предполагает, что естественным кандидатом на должность нотариуса является центральный банк.

BIS подчеркивает, что мир ушел от небольших бункеров денежного совершенства, которые BIS называет островными экономиками, и что мир готов к глобально взаимосвязанному платежному решению, называемому платформой с несколькими CBDC (mCBDC), что по мнению некоторых имеет задатки начала глобализации единой валюты.

В рамках глобальной структуры mCBDC упрощенная комплексная проверка KYC (например, проверенные учетные данные) может идентифицировать потребителей, защитить конфиденциальность и устранить барьер для доступа к финансовым услугам, с которым, очевидно, сообщество DeFi не разобралось.

BIS приходит к выводу, что глобальная сеть CBDC отвечает интересам общественности, и они побудят сообщество центральных банков поощрять сотрудничество в этой инициативе.

Заключение: от DeFi к GovFi

BIS предлагает академически идеалистическое и функционально элегантное решение проблем глобальной платежной инфраструктуры, которой будут управлять исключительно суверенные государства.

В то время как BIS предлагает линии разграничения между оптовыми CBDC и розничными платежами, BIS настаивает на том, что центральные банки находятся в центре процесса проверки.

Предложение по глобальным платежным системам CBDC подразумевает гораздо больше, чем переход на более технологичную версию SWIFT. Суверены, вероятно, также могут выступать в качестве «нотариусов» для проверки транзакций в рамках механизма консенсуса. Это поднимет тревогу.

В то время как утопический взгляд BIS на глобальную взаимосвязанную структуру mCBDC обеспечивает более яркое видение будущей денежной системы, предложение BIS также вызывает в воображении антиутопический сценарий, согласно которому суверенные государства могут легко использовать свою власть для мониторинга и контроля потребительских платежей. .

При неправильном сценарии mCBDC суверенные государства могут расширить свои возможности нотариального подтверждения транзакций, чтобы легче продемонстрировать контроль над потребительскими платежами. Установление социальных оценок граждан, индексов порока и других сценариев может сыграть роль в ограничении или даже отказе потребителей в свободном волеизъявлении использования валюты для платежей.

К сожалению, та же самая технология блокчейна, разработанная сообществом DeFi, которая должна была уменьшить зависимость от все более централизованного государственного контроля над платежами, может в конечном итоге стать той же технологией, которая еще больше централизует и глобализует будущее денег.

Автор: Эльвир, аналитик Freedman Сlub Crypto News

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  USDC

USDC  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Bitcoin Cash

Bitcoin Cash  Monero

Monero  Chainlink

Chainlink  LEO Token

LEO Token  Stellar

Stellar  Zcash

Zcash  Litecoin

Litecoin  Hedera

Hedera  Dai

Dai  Cronos

Cronos  OKB

OKB  Tether Gold

Tether Gold  Ethereum Classic

Ethereum Classic  KuCoin

KuCoin  Cosmos Hub

Cosmos Hub  Gate

Gate  Algorand

Algorand  VeChain

VeChain  Dash

Dash  Tezos

Tezos  Stacks

Stacks  TrueUSD

TrueUSD  IOTA

IOTA  Decred

Decred  Theta Network

Theta Network  Basic Attention

Basic Attention  NEO

NEO  Synthetix

Synthetix  Qtum

Qtum  0x Protocol

0x Protocol  Ravencoin

Ravencoin  Zilliqa

Zilliqa  DigiByte

DigiByte  Nano

Nano  Siacoin

Siacoin  Numeraire

Numeraire  Enjin Coin

Enjin Coin  Waves

Waves  Ontology

Ontology  Status

Status  Hive

Hive  BUSD

BUSD  Pax Dollar

Pax Dollar  Lisk

Lisk  Steem

Steem  Huobi

Huobi  OMG Network

OMG Network  Bitcoin Gold

Bitcoin Gold  NEM

NEM  Augur

Augur