Аналитики Glassnode указали на признаки формирования дна котировками биткоина

После волн капитуляций в мае-июне 2022 года котировки биткоина уже месяц находятся ниже реализованной цены. Появились и другие сигналы формирования дна, пишут аналитики Glassnode.

#Bitcoin is testing the underside of the Realized Price, which has historically been associated with bear market bottoms.

With two deep, and historically large capitulation events in May-June, could a genuine bottom now be forming?

Read our analysis?https://t.co/jl67cj0yij

— glassnode (@glassnode) July 18, 2022

На момент формирования отчета реализованная цена составила $22 092, рыночная — $21 069. Иными словами, средний нереализованный убыток достиг 4,67%.

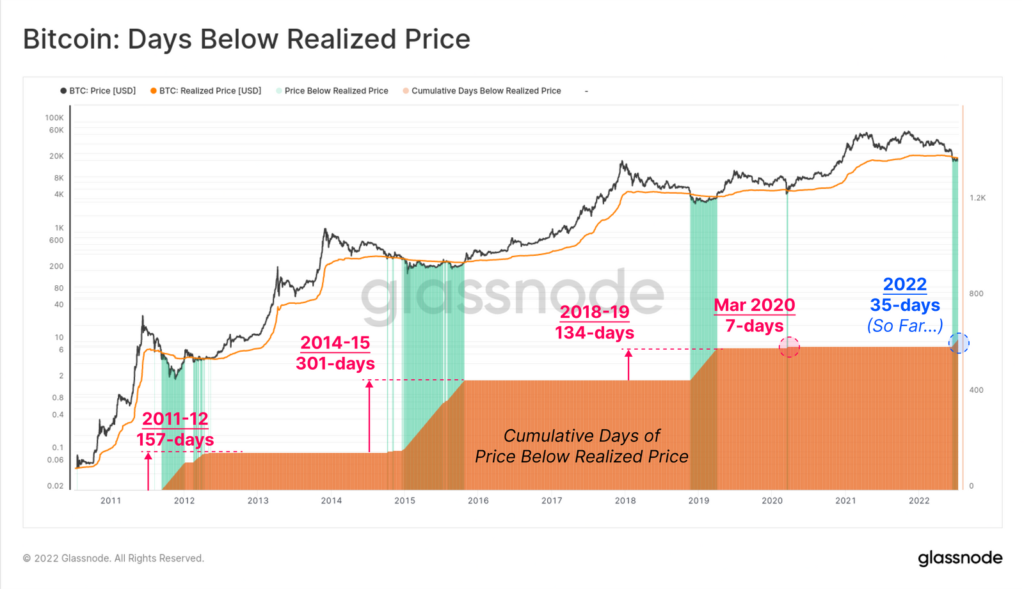

Исторически подобное расхождение указывало на достижение дна в медвежьей фазе. Продолжительность этого периода составляла от семи дней (2020 год) до 301 дня (2015 год). Если исключить первый эпизод, возникший вследствие шока, а не фундаментальных предпосылок, средний срок актуальности сигнала составляет 197 дней против накопленных сейчас 35 дней.

Данные: Glassnode.

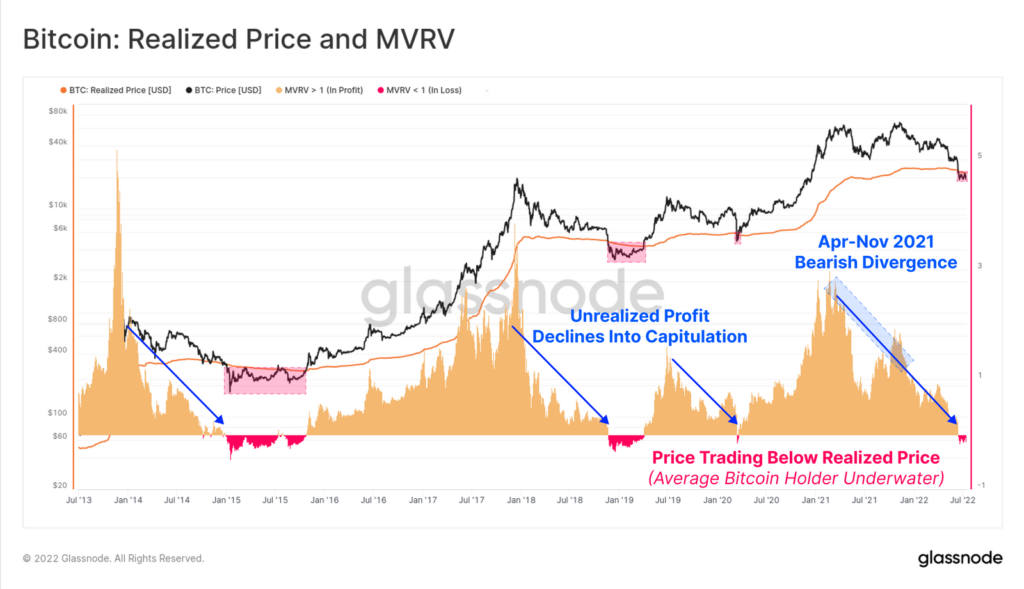

Индикатор MVRV в настоящий момент не опустился на величины, характерные для предыдущих медвежьих фаз — 0,953 против 0,85 (нереализованный убыток 4,67% против 15%) — что оставляет пространство для дальнейшего снижения цены и/или времени для консолидации перед окончательным формированием дна, предупредили специалисты. Они добавили, что подобная ситуация может означать и большую степень поддержки инвесторов в текущем цикле.

Данные: Glassnode.

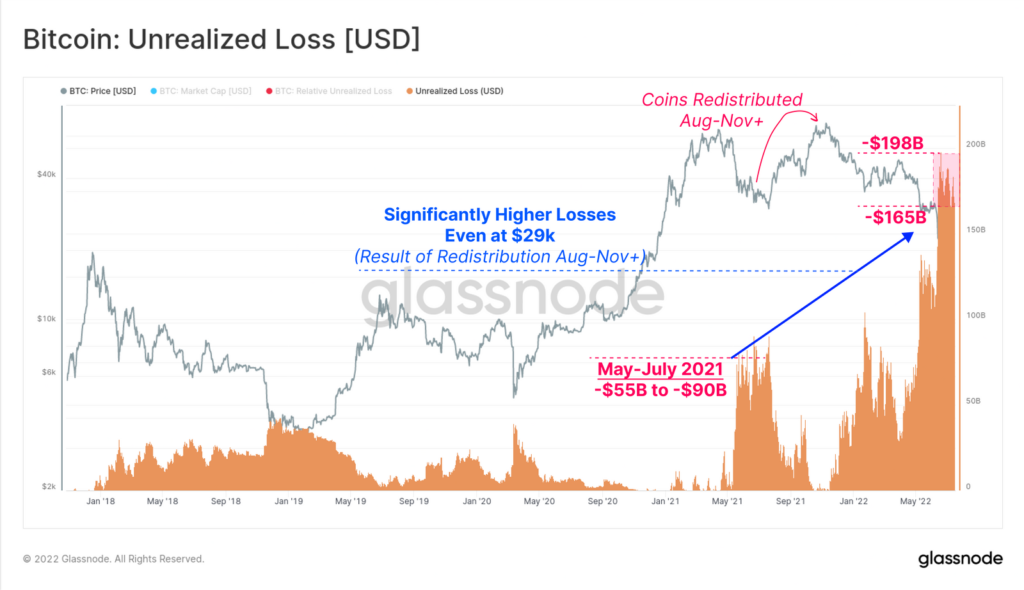

Аналитики выделили монеты, держатели которых несут нереализованный убыток (те, кто покупал в период с 2021 по 2022 год). Суммарно он составляет от $165 млрд до $198 млрд, если исходить из диапазона рыночных цен в $17 600–$21 800. Это эквивалент ~55% рыночной капитализации биткоина. Показатель выше, чем в марте 2020 года и сопоставим с медвежьим рынком 2018 года.

Постепенное снижение индикатора означает улучшение прибыльности ходлеров. Это достигается в период капитуляций, когда нереализованные потери переходят в разряд реализованных — монеты получают новую более низкую стоимость с новым владельцем. Когда цены начинают расти, эти вновь приобретенные биткоины переключаются с удержания нереализованного убытка на нереализованную прибыль, обычно снова начиная бычий цикл.

Данные: Glassnode.

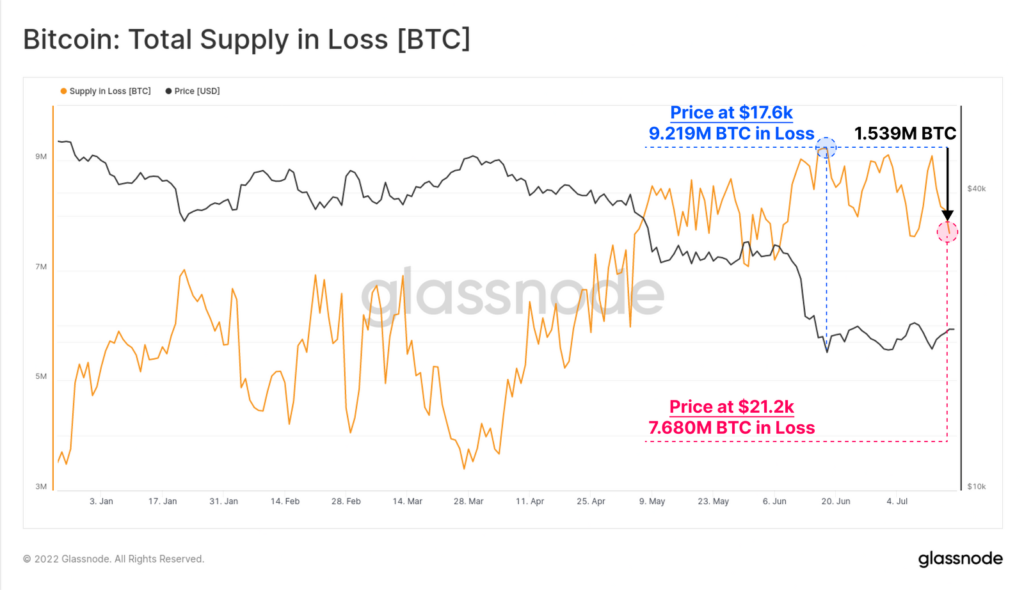

Указанную выше гипотезу могут подтверждать данные о числе удерживаемых монет с убытком. После капитуляции 18 июня (цена опустилась до $17 600) этот показатель составлял 9,216 млн BTC, но спустя месяц, с ростом цены до $21 200 метрика сократилась до 7,68 млн BTC. Другими словами, ~8% доступного предложения перешло из рук в руки в этом ценовом диапазоне.

Данные: Glassnode.

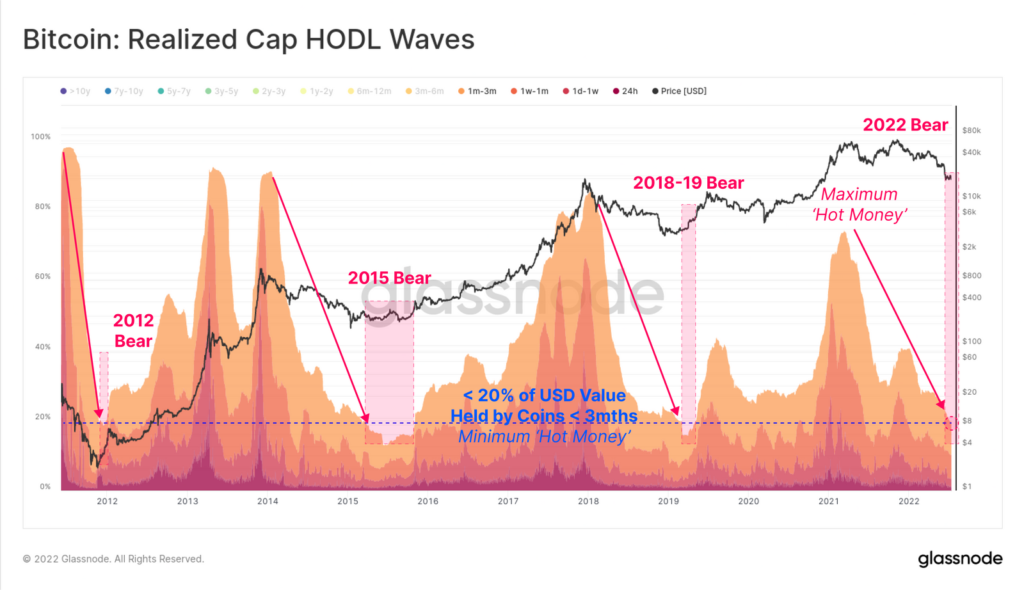

Аналитики воспользовались индикатором HODL-волн, распределив удерживаемые монеты по двум категориям — до трех месяцев («горячие деньги») и свыше этого срока («деньги ходлеров»).

Они обнаружили, что первая волна находится в нисходящем тренде и упала ниже 20%. Из этого специалисты сделали вывод о высокой убежденности ходлеров, не желающих избавляться от монет, и/или стремлении долгосрочных инвесторов накапливать биткоины, выводя их на холодные кошельки.

Данные: Glassnode.

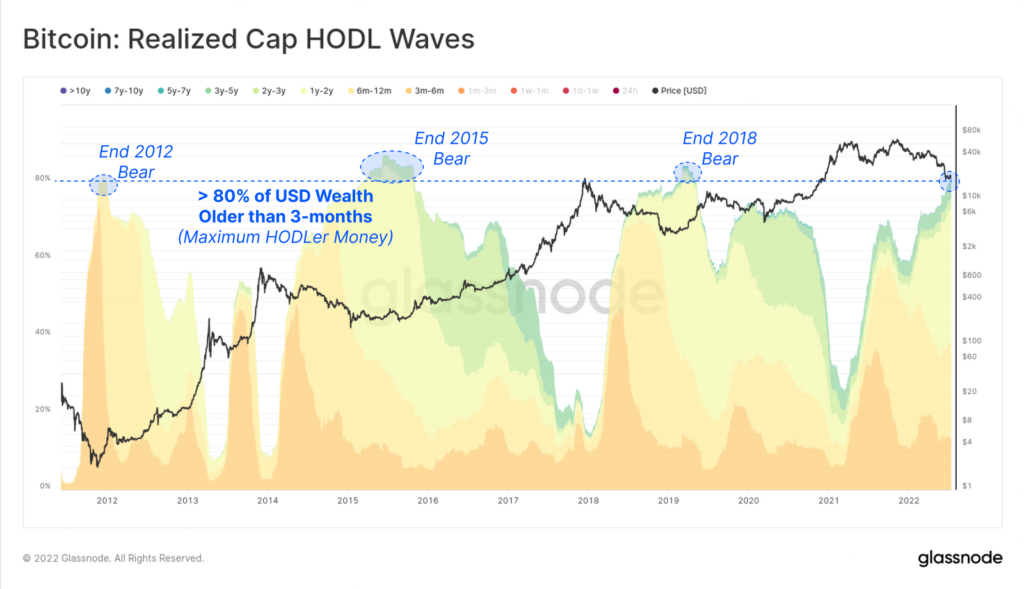

В структуре «денег ходлеров» растет доля монет «возрастом» старше трех месяцев (приобретенных до коллапса Terra). Это видно по росту пропорции биткоинов, добавленных на кошельки от 6 месяцев до двух лет назад. Ранее участники этой категории сыграли ключевую роль в капитуляции, подчеркнули аналитики.

Данные: Glassnode.

«Это еще один признак приближения рынка к моменту истощения продавцов», — заключили специалисты.

Напомним, аналитики Grayscale допустили завершение криптозимы к концу марта 2023 года.

В июле стратег агентства Bloomberg Майк МакГлоун спрогнозировал рост биткоина в следующие шесть месяцев.

Ранее глава управляющей компании Rockefeller International Ручир Шарма отметил, что первой криптовалюте необходимо избавиться от избыточных плечей, чтобы вновь стать устойчивой.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  USDC

USDC  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Bitcoin Cash

Bitcoin Cash  Chainlink

Chainlink  Monero

Monero  LEO Token

LEO Token  Zcash

Zcash  Stellar

Stellar  Litecoin

Litecoin  Hedera

Hedera  Dai

Dai  Cronos

Cronos  Tether Gold

Tether Gold  OKB

OKB  Ethereum Classic

Ethereum Classic  KuCoin

KuCoin  Gate

Gate  Algorand

Algorand  Cosmos Hub

Cosmos Hub  VeChain

VeChain  TrueUSD

TrueUSD  Dash

Dash  Tezos

Tezos  Stacks

Stacks  IOTA

IOTA  Basic Attention

Basic Attention  Theta Network

Theta Network  Decred

Decred  NEO

NEO  Synthetix

Synthetix  Qtum

Qtum  Ravencoin

Ravencoin  DigiByte

DigiByte  0x Protocol

0x Protocol  Nano

Nano  Zilliqa

Zilliqa  Siacoin

Siacoin  Numeraire

Numeraire  Waves

Waves  BUSD

BUSD  Status

Status  Enjin Coin

Enjin Coin  Pax Dollar

Pax Dollar  Ontology

Ontology  Hive

Hive  Lisk

Lisk  Steem

Steem  Huobi

Huobi  NEM

NEM  OMG Network

OMG Network  Bitcoin Gold

Bitcoin Gold  Augur

Augur  Bitcoin Diamond

Bitcoin Diamond  HUSD

HUSD  Ren

Ren