Эволюция криптоактивов

В этой статье наш постоянный автор Menaskop пробует рассмотреть не самые простые вопросы, которые являются базовыми для многих отраслей криптоэкономики. Еще точнее – для ее будущего.

План следующий:

-

Описать, что такое криптоактив.

-

Раскрыть, коротко и быстро, почему появились коины.

-

Зачем и когда родились токены.

-

И перейти к программируемым активам сегодня.

-

Наконец, представить не полную, но понятную классификацию криптоактивов и сделать выводы.

И конечно, как всегда, раскрыть практические аспекты.

Криптоактив – это…

Определение пробовал давать разными способами, сегодня ограничусь стандартным подходом: родовая дефиниция и плюс – видовое отличие. И возьму его не где-нибудь, а на сайте ООН: «Криптоактивы — цифровые представления стоимости, основанные на криптографии и децентрализованной одноранговой архитектуре, основанной на технологии распределенного реестра (DLT), которая позволяет двум сторонам напрямую взаимодействовать друг с другом без необходимости в доверенном посреднике».

Повторяться о том, что DLT и блокчейн – пересекаются, но не так, чтобы понятие блокчейна полностью входило в DLT, не буду. Уже делал это и не раз. Речь не об этом сейчас, но отметить обязан.

Второй, крайне значимый аспект, заключается в причине появления таких активов на свет. Причин можно выделить множество, обозначу четыре аспекта:

-

Исторический: централизованные финансы после экономических кризисов, происходящих с 1907 по 2008 годы, как минимум выродились по части доверия. Был необходим совершенно иной подход, отраженный в биткоине как первой криптовалюте.

-

Социальный: общество стало больше (8 млрд сегодня против 1,5 млрд в начале XX века) и сложнее, а потому централизовать все подряд – крайне затруднительно.

-

Культурный: движение шифропанков-криптоанархистов, возникшее в конце 1980-х и 1990-х годах сыграло ключевую роль в развитии цифрового общества (Джулиан Ассанж, Эдвард Сноуден, «Панамское досье» и многие другие – все нити одного клубка).

-

Технологический: после появления PoW, скрещенного с timestamps и другими инновациями, мир не захотел быть прежним.

Конечно, все это – крайне общие утверждения, но попробую их раскрыть на конкретных и значимых примерах.

Коины

Прежде всего стоит понять, что любая сеть Web3-формата, будь то Bitcoin (blockchain 1.0), Ethereum (blockchain 2.0) или распределенные сети следующего поколения (Octopus, dFinty, etc), должны иметь внутреннюю меру стоимости передаваемой ценности (value), чтобы предотвратить спам.

В этом первичная функция нативного токена сети Биткоин – тех самых биткоинов, состоящих из сатоши и имеющих тикер BTC (в централизованном мире – XBT).

То есть, имея в виду, что спам с первых минут жизни Интернета стал проблемой, Сатоши, Хэл Финни и другие не могли обойти этот вопрос стороной. Так был смонтирован генезис-блок производной функции, куда более значимой с позиции эволюции финансов и технологий. На свет родился инструмент, с помощью которого стало возможным передавать ценность через недоверенную среду без централизованного посредника. Блокчейн.

Именно этим отличается данная технология, а не тем, что это некая «особая база данных». Нет, как база данных блокчейн априори плох (даже в сравнении с IPFS, не говоря о более продвинутых примерах), но вот как инструментарий обозначенного типа – хорош. И сильно.

С технической точки зрения коин есть не что иное, как… нативный токен конкретной сети, который имеет ряд жестко запрограммированных функций: как правило, связанных с обработкой транзакций и/или работой приложений.

Насколько продвинулись в этом блокчейн-решения, легко заметить на сравнении: возьмите Script в Биткоин и solidity Ethereum. Это небо и земля. Если сравнить то, что можно делать через Script в Биткоине (даже с учетом помощи плюсов) и через продвинутые библиотеки на Rust/Go, скажем, в Near, Solana, etc, то несложно понять, что коин – это: жестко программируемый на низком уровне нативный токен сети, который обладает минимальным функционалом, ограничивающимся, как правило, оплатой транзакций внутри сети и/или оплатой запускаемых приложений (dApps).

Для разработчиков это будет звучать чересчур упрощенно, для биткоин-максималистов (особенно – в хайп ordinals) – наивно, для архитекторов систем – избыточно, но все же эту суть придется уловить, какой бы размытой она ни казалась. Поясню.

То было начало: мы научились жестко вшивать в ткань блокчейна технически значимый инструмент передачи ценности.

Продолжение первое строилось на предположении: раз есть криптовалюта №1, то у нее могут быть недостатки. Поэтому давайте попробуем взять любой недостаток (недостатки) и превратим его в положительное качество.

Так родились альткоины. Вот несколько примеров для пояснения:

-

X11 (Dash): родился, потому что анонимность Биткоина явно не достаточна.

- Litecoin – пасынок Ч. Ли, заявивший о себе в 2011 году, потому как скорость Bitcoin многим казалась недостаточной.

-

Ethereum и его убийцы, каждый из которых хотел превратить блокчейн 2.0 в нечто большее: более дешевое, более масштабируемое и так далее.

Но помните ли вы о namecoin? Или о том, что USDt тоже когда-то был на Omni? Или поставим вопрос ребром: ощущаете ли вы разницу между альткоинами и dApp, протоколами и даже целыми экосистемами, выстроенными на и поверх Биткоин? Это был вектор номер два.

Но и на нем ничего не закончилось. Затем у альткоинов стали появляться другие альтернативы. Первое поколение альткоинов сменилось вторым, второе – третьим etc И это был уже вектор номер три.

Таким образом, у нас получается наложение следующих тенденций:

1. Улучшение самого блокчейна как инструмента: блокчейн 1.0 работал в основном с собственным токеном (цветные монеты не зашли, а NFT переродились в каком-то удобоваримом виде лишь в 2023 году). Блокчейн 2.0 внедрил взаимозаменяемые и невзаимозаменяемые токены, а также ряд стандартов, пытающихся их совместить. Блокчейны 3.0 ушли на разные уровни абстракции относительно:

-

скорости (Zilliqa, The Power, Bitshares (Graphene) семейство);

-

анонимности (Zcash, Monero, Dash, etc);

-

совмещения консенсусов (Decred, Solana, etc);

-

и много всего еще.

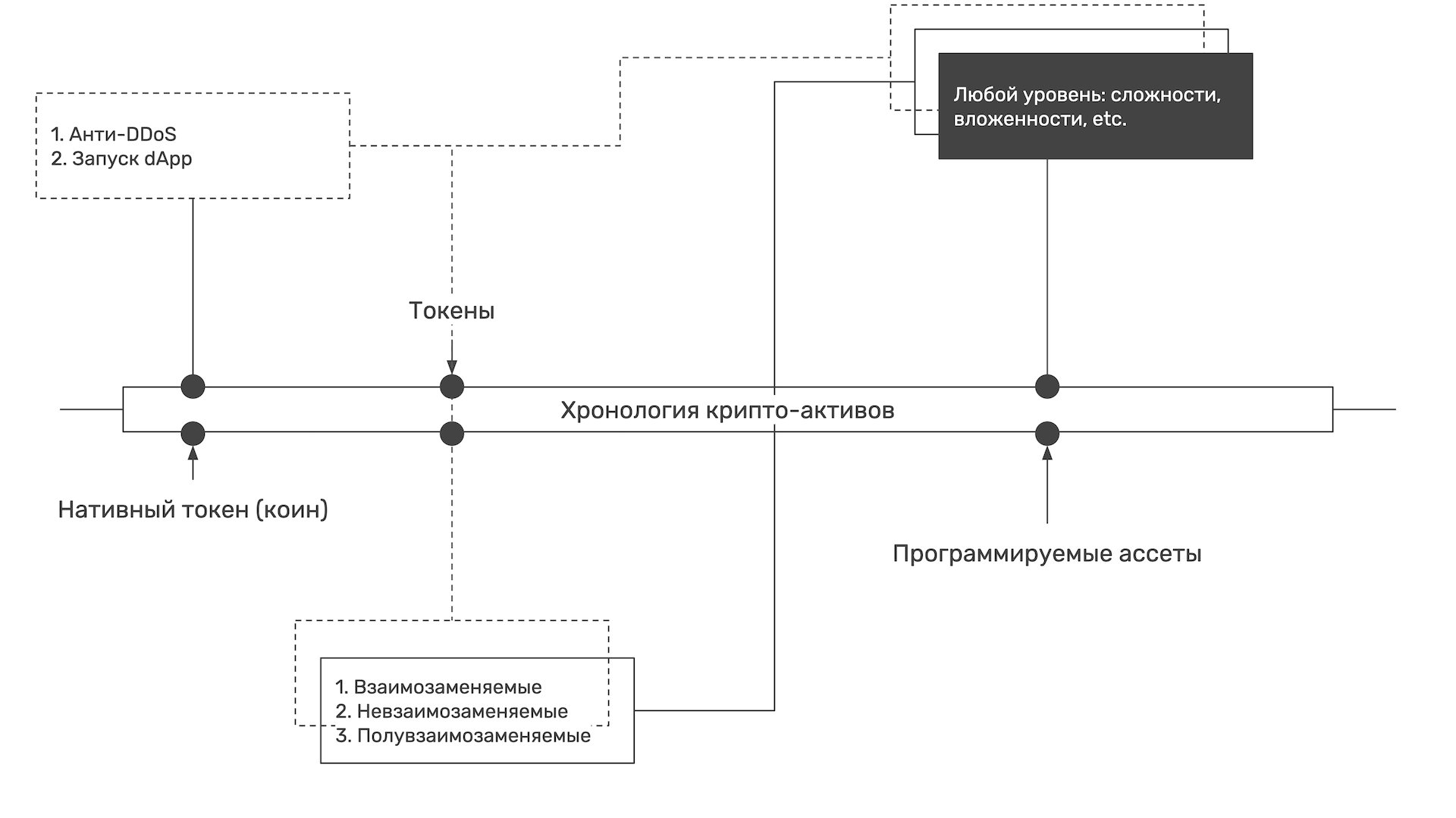

2. Усложнение уровней абстракции относительно самих активов происходило параллельно этим процессам:

-

коины;

-

токены;

-

программируемые ассеты

Но прежде чем пройти эволюцию до дня сегодняшнего, остановимся подробней на токенах.

Токены

Зачем, при всем разнообразии альткоинов, нужны еще и токены? Здесь опять же не будет одного ответа, хотя каждый из приведенных будет однозначным ответом:

-

Токены имеют куда больше функций, нежели просто transfer или send: намного больше.

-

Токены могут совмещать разные стандарты: особенно хорошо это видно на количестве EIPs.

-

Токены позволяют сохранять ценность внутри экосистемы блокчейна, а отсюда получаем (на примере Эфира): а) технологический аспект, где блокчейн и смарт-контракты рождают децентрализованный компьютер для запуска и работы dApps; б) экономический, когда все новые и новые отрасли порождают следующие: из ICO вышли DeFi, NFT, а из NFT & DeFi – NFT 2.0 и так далее.; г) организационный: проекты получают все больше шаблонов для того, чтобы встроить себя и свой бизнес в конкретную экосистему.

По этой причине переход от коина к токену – это наследование универсального принципа увеличения уровней абстракции: чем сложнее структуры – тем выше их уровни абстракции. И поэтому на рубеже 2020-2021 годов на свет появился новый класс активов – программируемые ассеты (ПА; programmable assets).

Обсудим их?

Программируемые ассеты

Что именно к ним относится?

Общие категории, где еще нет унифицированного родового понятия, но используются как синонимы:

-

программируемые ассеты;

-

кастомизируемые ассеты;

-

универсальные ассеты;

-

прочее

Это же касается и самого большого подкласса подобных активов:

-

NFT 2.0;

-

Smart NFT;

-

Customizable NFTs;

-

прочие.

Есть и специальные термины, которые сужают содержание.

Финансовые NFT:

-

NFT как залог (NFTx, NFTb);

-

NFTfi (NFT+DeFi);

-

NFT-как-ключ ликвидности (Uniswap v.3.0);

-

коллатеризированные (collateralized) NFT;

-

прочие

Обернутые NFT (wNFT): их же называют “заряженные” NFT.

Динамические NFT:

-

dNFT, изменяемые скриптами (chainlink);

-

cNFT, или NFT, изменяемые комьюнити

Не single-блокчейн NFT:

-

Multichain NFT;

-

Crosschain NFT

Есть и иные подходы.

Надо понимать, что у представленной первичной классификации есть, как минимум, две проблемы:

-

Во-первых, она не является полной (закрытой).

-

Во-вторых, она смешивает технологические (wNFT, dNFT, скажем), маркетинговые («заряженные NFT»), экономические и прочие аспекты в один флакон, а это в корне неверно

Но на ранних стадиях так всегда: вспомните хотя бы гипотезу первичного бульона. Поэтому попробую копнуть еще глубже.

Первое, что стоит учесть: все проекты, занимающиеся ПА, можно, пусть и условно, разделить на три базовые категории, вокруг которых развивается рынок ПА в целом и NFT 2.0 в частности. Это: протоколы, оракулы, индексы.

В чем отличия?

-

Протоколы сосредоточены на ончейн-механиках.

-

Оракулы служат поставщиками и одновременно верификаторами ончейн-данных от протоколов, а также умеют работать и с оффчейн-данными.

-

Индексы – это синтетические продукты, образованные от разных соотношений протоколов и оракулов

Коллеги в свое время пробовали провести градацию иным способом – через функциональную принадлежность. Вот так она выглядит:

-

Фракционализация (Fractional, Unic.ly, NFT20, etc).

-

Лендинг (TrustNFT, BendDAO, JPEG’d, etc).

-

Индексы (Envelop, NFTx, BridgeSplit, Index, etc).

-

«Инвестиционные DAOs» (Flamingo DAO, Palm DAO, Pleasr DAO, etc).

-

Маркетплейсы (OpenSea, Rarible, Gem, etc).

-

Деривативы (Envelop, Fuku, Putty, Nifty Options, etc).

-

Финансовые NFT (Axie, Sandbox, StepN, etc).

-

Аренда (Unitbox, Rentable, Prom, reNFT, etc).

-

Ценообразование (UpShot, Taker, SudoSwap, etc).

-

Аналитика (Dune, NFTgo, Nansen, etc).

Но, как видим, здесь опять идет смешение, уже более странное и страшное: NFT 1.0 и 2.0 пересекаются меж собой слишком плотно. Поэтому попробуем все же выделить особенности ПА на примере NFT 2.0, так как этот подкласс активов более-менее выкристаллизовался с 2020 по 2023 годы.

Эволюция активов – это…

Если скомпоновать все сказанное, то получим следующие различия крипто-активов в их геологическом срезе:

По программируемости:

-

для коинов она минимальная;

-

для токенов – средняя;

-

для ПА – максимальная (на сегодня)

По связанности:

-

коин зависит или от себя, или от другого коина (газа, как в Ontology), но, как правило, и эта связь взаимна;

-

токены зависят от коина.

ПА могут зависеть и от коина, и токена, но могут зависеть и (в мультичейн-связках) от разных токенов, а равно от иных ончейн- и оффчейн-факторов. Скажем, токен может родиться только в случае, если прогноз погоды оказался неудачным и это зафиксировалось через Collateral SBT прогнозиста (и не важно, был ли это AI, человек или набор датчиков от Robonomics).

По функциональности:

-

коины, как правило, делятся на универсальные (BTC), переходные (ETH/GAS), транзакционные, газ;

-

токены принято делить на взаимозаменяемые, невзаимозаменяемые, полувзаимозаменяемые, но внутри каждого есть подвиды: например, SBT – подвид NFT (не только невзаимозаменяемый, но и непередаваемый токен)

Есть и другие критерии градации.

Таким образом, точно можно выделить следующие виды активов:

Коины:

-

универсальные;

-

транзакционные;

-

газ

Токены:

-

взаимозаменяемые: erc-20 и аналоги;

-

полувзаимозаменяемые: erc-3525;

-

невзаимозаменяемые: классические NFT (ERC-721), токены, уникальные на уровне коллекции (ERC-1155).

Программируемые активы: они могут быть в виде любых токенов, деривативов, связанных ассетов и так далее. Их можно разделить на две большие группы:

-

NFT 2.0 (dNFT, wNFT, cNFT, etc);

-

остальные ПА

Может показаться, что ПА – избыточная категория. Но, повторюсь: как ICO породил рынки DeFi (AMMs, DEXs, etc), NFT и многие другие, так и рынок ПА вкупе с DeFi 2.0, DAO-механиками, ZKP-методами способен изменить крипто-индустрию до неузнаваемости.

Перспективы

Их довольно много, но попробую обозначить тезисно те, что выглядят наиболее привлекательными:

-

ZKP + Cross-механики с помощью wNFT/dNFT и других ассетов: в эпоху CBDC это будет крайне востребованный инструмент.

-

Транзакционная репутация через модель наполняемых SBT: сейчас примеров не так много, но и компоновка теории закончилась меньше года назад, с выходом статьи Виталика Бутерина.

-

Обеспеченные деривативы – самый интересный и большой рынок, который можно представить

Но и это далеко не все: если будет интересно – продолжу, а пока –

До!

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  USDC

USDC  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Bitcoin Cash

Bitcoin Cash  Chainlink

Chainlink  Zcash

Zcash  Monero

Monero  LEO Token

LEO Token  Stellar

Stellar  Litecoin

Litecoin  Hedera

Hedera  Dai

Dai  Cronos

Cronos  Tether Gold

Tether Gold  OKB

OKB  Ethereum Classic

Ethereum Classic  KuCoin

KuCoin  Gate

Gate  Algorand

Algorand  Cosmos Hub

Cosmos Hub  VeChain

VeChain  Dash

Dash  Tezos

Tezos  TrueUSD

TrueUSD  Stacks

Stacks  IOTA

IOTA  Basic Attention

Basic Attention  Decred

Decred  Theta Network

Theta Network  NEO

NEO  Synthetix

Synthetix  Qtum

Qtum  Ravencoin

Ravencoin  DigiByte

DigiByte  0x Protocol

0x Protocol  Nano

Nano  Zilliqa

Zilliqa  Holo

Holo  Siacoin

Siacoin  Numeraire

Numeraire  Waves

Waves  Status

Status  Ontology

Ontology  BUSD

BUSD  Enjin Coin

Enjin Coin  Pax Dollar

Pax Dollar  Hive

Hive  Lisk

Lisk  Steem

Steem  Huobi

Huobi  OMG Network

OMG Network  NEM

NEM  Bitcoin Gold

Bitcoin Gold  Augur

Augur  Ren

Ren