Glassnode: крах американских банков вернул спрос на биткоин

Прекращение деятельности банков Silvergate, SVB и SBNY вызвало временную турбулентность в стейблкоинах и подтвердило значимость решения Сатоши Накамото создать биткоин. Об этом пишут в Glassnode.

After an extremely consequential week, the digital asset industry finds itself short three crypto friendly banks in the US.

Investors appear to be seeking safety in the most trustless major assets #Bitcoin and #Ethereum

Read more in our latest analysis?https://t.co/ULZot2InKD

— glassnode (@glassnode) March 13, 2023

До появления новостей о спасении FDIC вкладчиков вышеупомянутых финучреждений в сегменте стейблкоинов в период 11-12 марта произошло существенное отклонение курсов USDC, DAI, FRAX, USDP, USDD и GUSD от паритета с долларом США.

Circle вместе с Coinbase входят в консорциум Centre, который является эмитентом USDC. 11 марта компания объявила, что хранит в SVB часть резервного обеспечения актива ($3,3 млрд).

Депег наблюдался впервые после коллапса UST в 2022 году. Котировки USDC и DAI падали до $0,88 и $0,89, тогда как в BUSD и USDT сформировалась премия к паритету в размере 1% и 3% соответственно.

Данные: Glassnode.

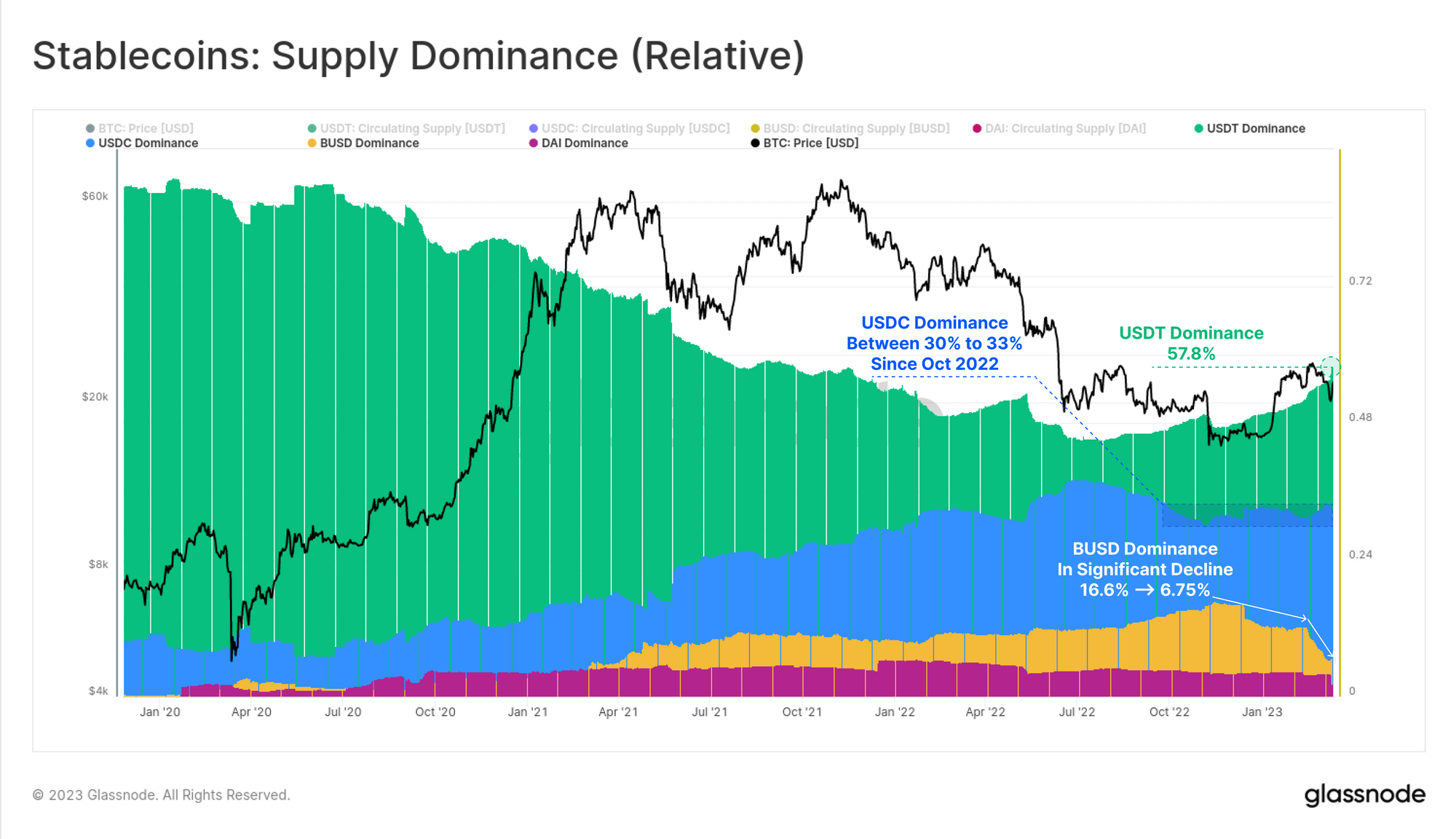

Аналитики подчеркнули, что с октября 2022 года USDC поддерживал долю рынка в диапазоне 30-33%. Возобновление с 13 марта возможности конвертации стейблкоина в фиат позволит оценить устойчивость этих значений.

Специалисты отметили и сокращение доли BUSD с 16,6% до текущих 6,8% на фоне давления регуляторов на партнера Binance по выпуску «стабильной монеты», компании Paxos. Показатель USDT возрос до 57,8%.

«Ирония в том, что Tether стал рассматриваться как актив-убежище на фоне опасений распространения заражения среди стейблкоинов. Последнее исходит от жестко регулируемого банковского сектора США», — отметили аналитики.

Данные: Glassnode.

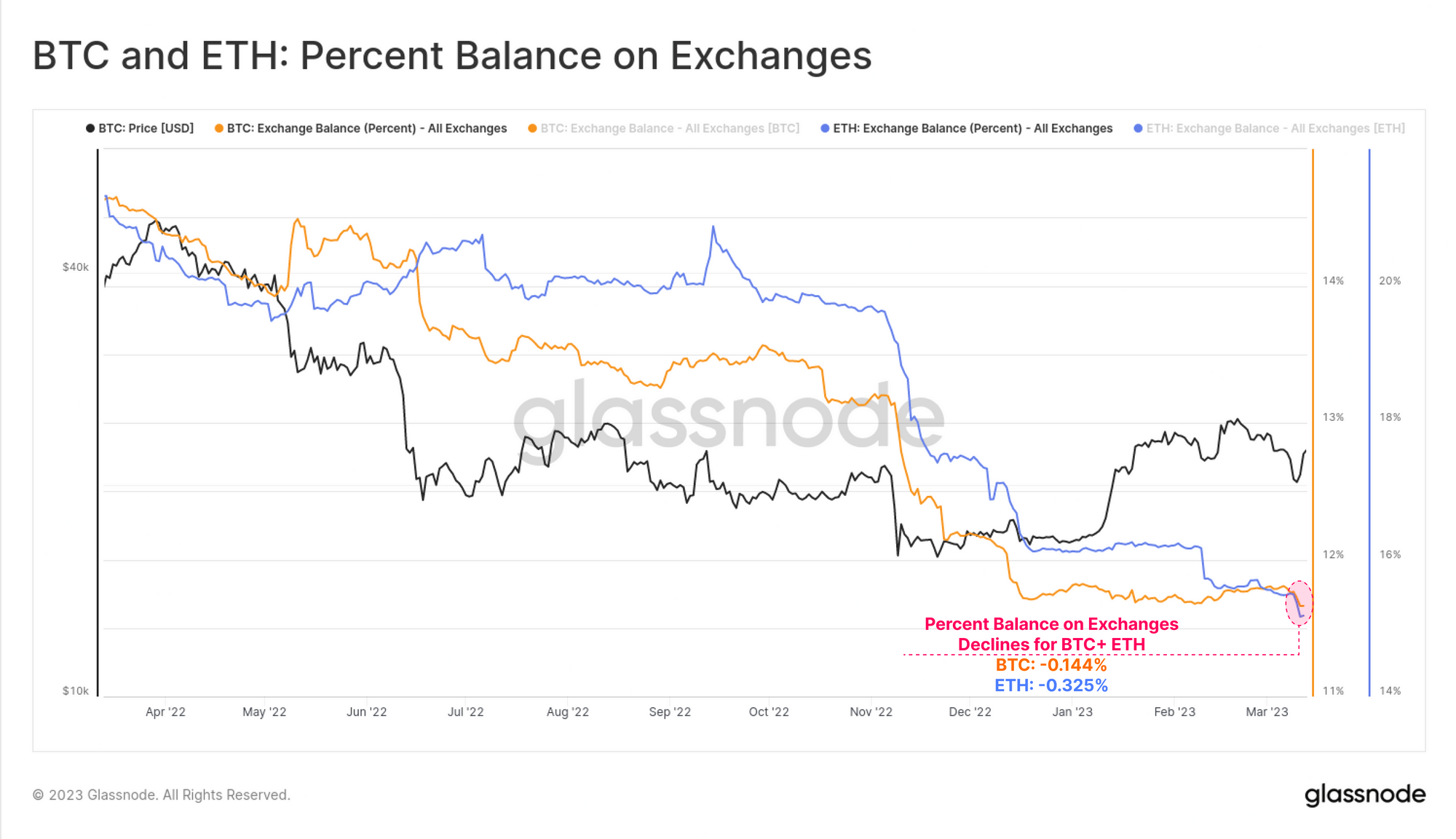

На фоне новостей о крахе SVB резко вырос спрос на биткоин и Ethereum. Это сопровождалось выводом монет с централизованных платформ, что повторило паттерн поведения инвесторов во время коллапса FTX.

За последние дни биржевые балансы первой и второй по капитализации криптовалюты сократились соответственно на 0,144% и 0,325% от их доступного предложения. Суммарный темп оттока составил $5,9 млрд в пересчете на месяц.

Данные: Glassnode.

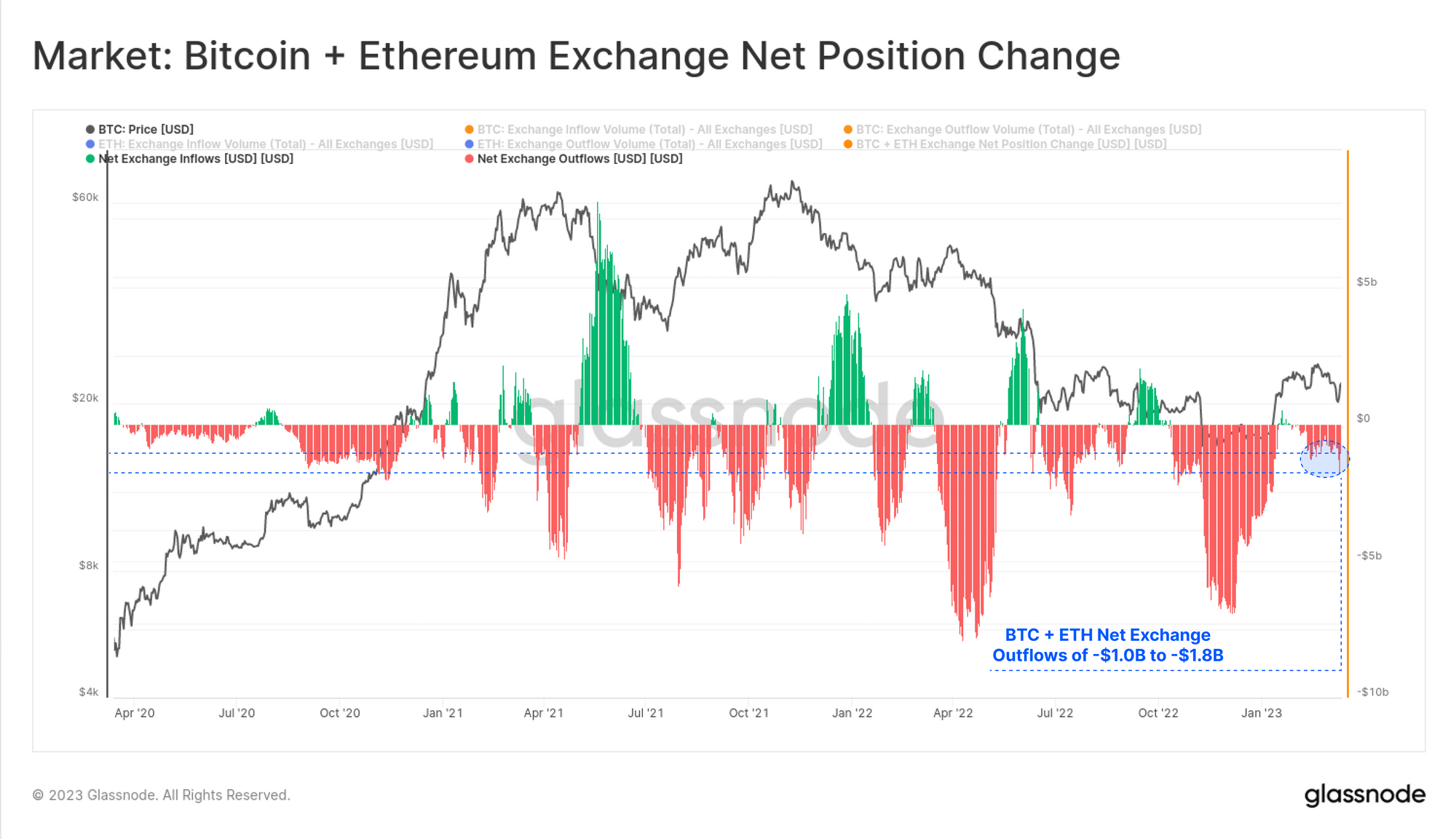

В стоимостном выражении инвесторы вывели биткоины и Ethereum на сумму $1,8 млрд. В сравнении с аналогичными эпизодами в прошлом величина оказалась относительно небольшой, что является неким признаком доверия участников рынка, подчеркнули эксперты.

Данные: Glassnode.

Аналитики также зафиксировали приток USDT и USDC на биржи ежемесячным темпом от $1,5 млрд до $2,3 млрд. Это меньше, чем показатель вывода BUSD (~$6,8 млрд), что указывает на «переключение в стейблкоинах».

«Рынок, похоже, отреагировал на приток „стабильных монет” и вывод с бирж биткоинов и Ethereum. Это отражает высокую оценку инвесторами некастодиального хранения не требующих доверия криптовалют», — заключили специалисты.

Данные: Glassnode.

Напомним, в ночь на 13 марта цена биткоина поднялась выше уровня $24 000.

Ранее аналитики CoinShares зафиксировали рекордный отток средств из криптофондов.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  USDC

USDC  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Monero

Monero  Bitcoin Cash

Bitcoin Cash  Chainlink

Chainlink  LEO Token

LEO Token  Stellar

Stellar  Zcash

Zcash  Litecoin

Litecoin  Hedera

Hedera  Dai

Dai  Cronos

Cronos  OKB

OKB  Tether Gold

Tether Gold  Ethereum Classic

Ethereum Classic  KuCoin

KuCoin  Cosmos Hub

Cosmos Hub  Dash

Dash  Gate

Gate  Algorand

Algorand  VeChain

VeChain  Stacks

Stacks  Tezos

Tezos  TrueUSD

TrueUSD  Decred

Decred  IOTA

IOTA  Theta Network

Theta Network  Basic Attention

Basic Attention  NEO

NEO  Synthetix

Synthetix  Qtum

Qtum  0x Protocol

0x Protocol  Ravencoin

Ravencoin  DigiByte

DigiByte  Zilliqa

Zilliqa  Nano

Nano  Siacoin

Siacoin  Numeraire

Numeraire  Waves

Waves  Ontology

Ontology  Status

Status  Enjin Coin

Enjin Coin  BUSD

BUSD  Hive

Hive  Pax Dollar

Pax Dollar  Lisk

Lisk  Steem

Steem  Huobi

Huobi  OMG Network

OMG Network  Bitcoin Gold

Bitcoin Gold  NEM

NEM  Augur

Augur