Как розничные криптоинвесторы теряют деньги — анализ BIS

Розничные криптоинвесторы годами несут убытки, пытаясь угнаться за выгодой. Банк международных расчетов (BIS) попытался понять, в чем дело

Розничные криптоинвесторы уже не первый год несут большие убытки на рынке в силу ряда причин, от свойственной криптовалютам волатильности до проблем с регулированием в отрасли. Аналитики Банка международных расчетов (BIS) попытались разобраться, что делают не так розничные инвесторы в погоне за прибылью.

За последние несколько лет популярность биткоина и других криптовалют заметно выросла. Многие розничные инвесторы поспешили присоединиться к бычьему рынку в надежде на легкую и быструю прибыль. Однако вместо этого многие из них лишились собственных денег.

Одной из основных причин этого стала волатильность криптовалют. Цены на них могут колебаться на 10-20% внутри одного дня. Поэтому розничным инвесторам чрезвычайно сложно с точностью прогнозировать поведение курсов. Это ведет к плохим инвестиционным решениям.

Почему розничные криптоинвесторы несут убытки

В апреле 2021 года курс BTC достиг максимума в районе $65 000, но уже в июне торговался на отметке $30 000. На момент написания биткоин обосновался ниже $25 000. Такая рыночная волатильность болезненнее всего сказывается именно на розничных покупателях, то есть индивидуальных инвесторах, распоряжающихся относительно небольшими денежными суммами.

Еще одной причиной фиаско розничных инвесторов может являться отсутствие критического подхода и нежелание досконально изучать матчасть проектов для понимания потенциальных рисков. В криптосообществе это называется процедурой «DYOR» («Do Your Own Research, проводите собственное исследование»).

Кроме того, многие не обладают достаточным знанием и пониманием технологии блокчейн и динамики рынка. Все это тоже ведет к неудачным инвестиционным решениям.

Читайте также: Чтобы заработать на криптовалюте в 2023 году, придется учиться

Вместо подобного взввешенного подхода многие криптоинвесторы предпочитают просто поддаваться хайпу, спекуляциям и «стадному чувству». Они пытаются подражать китам и профессиональным трейдерам с толстыми кошельками. В результате они часто входят в рынок уже на пике его роста из страха упустить потенциальную прибыль. Когда же цены начинают падать, розничные трейдеры массово паникуют и этим еще больше усугубляют свое незавидное положение.

И, наконец, отсутствие должного регулирования криптоиндустрии и недостаточный надзор за ее участниками тоже могут быть причиной потери денег розничными инвесторами. На этом игровом поле они нередко оказываются беззащитны перед мошенниками всех сортов и рыночным манипулированием.

«В шторм киты едят креветок»

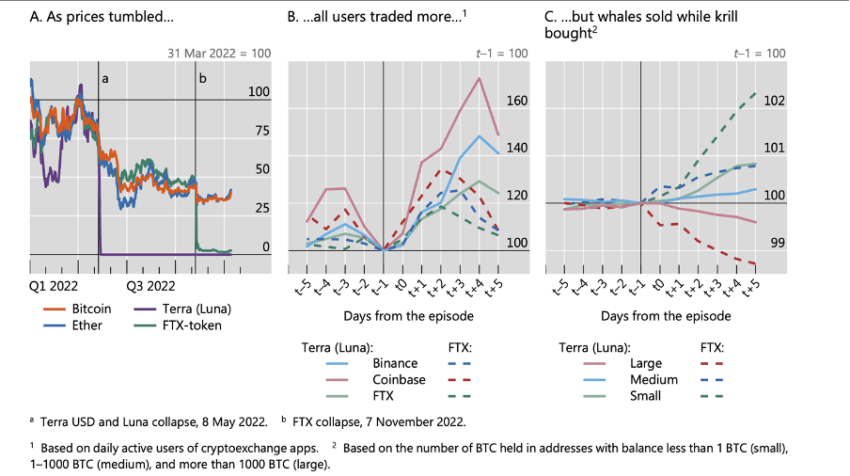

Согласно результатам исследования, опубликованного Банком международных расчетов (BIS), именно таковы причины финансовых потерь, которые несут многие розничные криптоинвесторы. Особенно наглядно это проявилось в прошлом году, когда крипторынок пережил резонансный обвал. Во время обвала, спровоцированного коллапсом экосистемы Terra (LUNA) в мае 2022 года, рынок потерял свыше $450 млрд. Еще $200 млрд были сметены с рынка в ноябре 2022 года на фоне банкротства FTX.

Эксперты BIS изучили динамику рынка в 2022 году на фоне этих двух эпизодов турбулентности и пришли к интересному выводу. Оба раза торговая активность на крипторынке регистрировала ощутимый рост. Однако при этом в периоды, когда крупные и опытные инвесторы продавали, мелкие розничные игроки — покупали:

Источник: BIS

Согласно BIS, киты традиционно оказывались способны оставаться в выигрыше за счет более мелких участников рынка, поскольку они знали, когда следует продавать свои активы розничным инвесторам, пока те все еще были согласны покупать, прежде чем цены уходили в крутое пике.

Погонишься за выгодой — потеряешь деньги

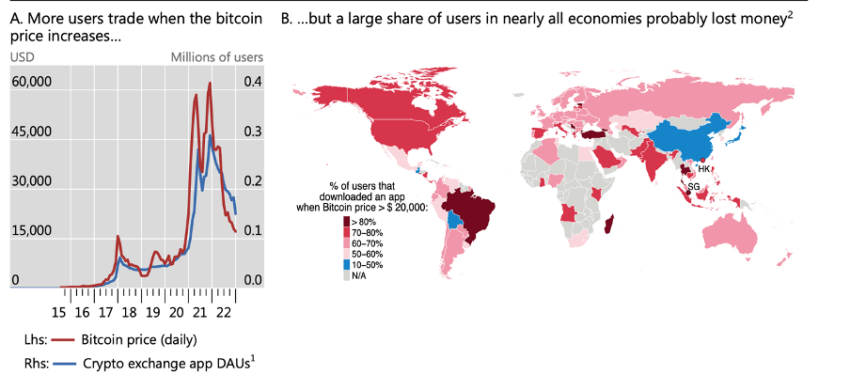

Многие розничные криптоинвесторы пришли на рынок, привлеченные идеей легкой наживы. Как показывают ончейн-данные, статистика ведущих бирж и данные по загрузкам криптовалютных приложений, собранные экспертами BIS за период с августа 2015 по декабрь 2022 года, большинство усредненных розничных трейдеров почти по всему миру потеряли деньги на инвестициях в биткоин, хотя в этот период они активно прибывали на бычий рынок, воодушевленные ростом цен.

Наибольший процент тех, кто загрузил криптоприложения, когда биткоин стоил дороже $20 000, пришелся, в частности, на Бразилию, Индию, Турцию, а также Северную Америку:

Источник: BIS

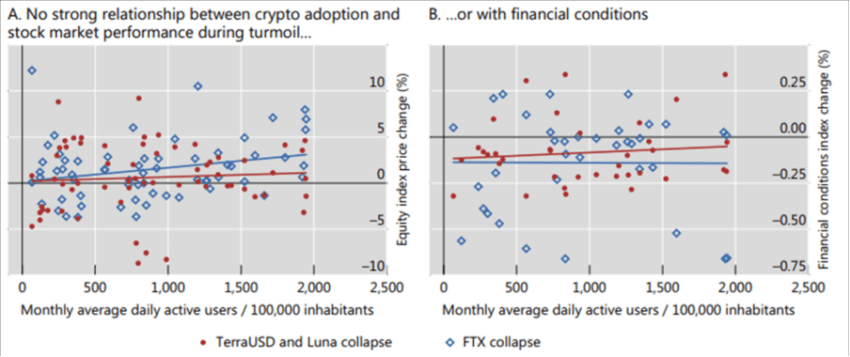

Впрочем, согласно BIS, громкие коллапсы криптовалютных компаний в прошлом году не оказали серьезного воздействия на более широкие финансовые рынки за пределами криптопространства, несмотря на большую базу криптопользователей и значительные потери, понесенные многими криптоинвесторами.

Анализируя собранные данные, команда банка не выявила сильной корреляции между потерями на крипторынке в 2022 году и динамикой фондовых рынков или индексом финансовых условий:

Источник: BIS

По мнению экспертов, это подчеркивает «преимущественно самореферентный характер криптовалют как класса активов». Впрочем, добавили они, это не повод для самоуспокоения. Необходимо разработать адекватную политику реагирования и сдерживания крипторисков, прежде чем они станут системными и начнут оказывать влияние на реальную экономику.

Как считают в BIS, такая работа должна вестись координированно и на международном уровне, чтобы обеспечить целостность рынков, защиту инвесторов и финансовую стабильность. При этом в банке не исключают введения запрета на определенные виды криптоактивности.

Мы пойдем другим путем

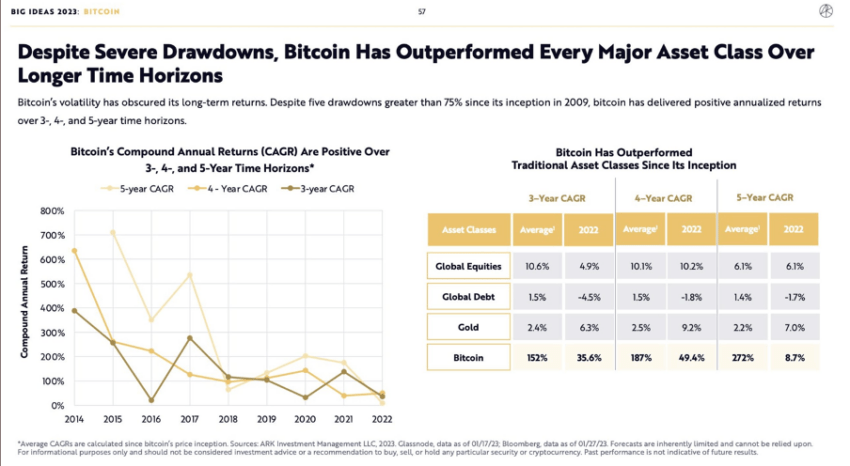

Глава BIS Агустин Карстенс недавно заявил в интервью Bloomberg, что фиатные валюты представляют собой высшую форму денег по сравнению с криптовалютами.

Это заявление сразу же вызвало протесты криптоэнтузиастов. В качестве аргументов они начали предлагать статистику, демонстрирующую долгосрочную доходность биткоина по сравнению с ведущими классами традиционных активов:

Источник: Twitter

Между тем, как рассказала редакция BeInCrypto, на этой неделе крупнейший традиционный индекс фондового рынка S&P 500 (SPX) перестал положительно коррелировать с биткоином. Это произошло впервые после краха FTX и во второй раз за последние 14 месяцев.

Если биткоину удастся сохранить отрицательную корреляцию с SPX, он не только отделится от традиционного фондового рынка, но и получит шанс вновь завоевать признание инвесторов в качестве инструмента хеджирования от инфляции.

Впрочем, нельзя отрицать, что криптопространству по-прежнему есть куда развиваться и совершенствоваться. Тревис Клинг, возглавляющий компанию по управлению криптоактивами Ikigai Asset Management, рассказал редакции BeInCrypto, что крипте в самом деле еще далеко до победы над фиатом.

«Биткоин не играл роль средства сохранения стоимости. Он был больше похож на неприбыльную акцию сегмента «программное обеспечение как услуга» (SAAS). И вряд ли это изменится в обозримом будущем».

Он добавил, что BTC и стейблкоины — единственное, что может сейчас конкурировать с деньгами. «Возможно, когда-нибудь и ETH, но до этого еще очень далеко».

«Сейчас курс биткоина находится на тех же уровнях, что и пять лет назад. Если взглянуть на достижения экосистемы за эти пять лет и на то, к чему все это свелось в конечном итоге в 2023 году, то совсем непохоже, что мы уверенным шагом движемся к победе над фиатом».

Впрочем, подчеркнул Клинг, он по-прежнему верит в «потенциал этой технологии, который может сделать мир лучше». Однако следует помнить, что крипторынок станет конкурентоспособным игроком лишь когда сможет обеспечить инвесторам должную защиту.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  USDC

USDC  Dogecoin

Dogecoin  Cardano

Cardano  Chainlink

Chainlink  TRON

TRON  Bitcoin Cash

Bitcoin Cash  Polygon

Polygon  Litecoin

Litecoin  LEO Token

LEO Token  Dai

Dai  Ethereum Classic

Ethereum Classic  Hedera

Hedera  Cosmos Hub

Cosmos Hub  Cronos

Cronos  Stellar

Stellar  OKB

OKB  Stacks

Stacks  Maker

Maker  Monero

Monero  Theta Network

Theta Network  Algorand

Algorand  NEO

NEO  Gate

Gate  KuCoin

KuCoin  Synthetix Network

Synthetix Network  EOS

EOS  Tezos

Tezos  IOTA

IOTA  Bitcoin Gold

Bitcoin Gold  Tether Gold

Tether Gold  TrueUSD

TrueUSD  Enjin Coin

Enjin Coin  0x Protocol

0x Protocol  Zilliqa

Zilliqa  Holo

Holo  Siacoin

Siacoin  Ravencoin

Ravencoin  Zcash

Zcash  Qtum

Qtum  Basic Attention

Basic Attention  Dash

Dash  NEM

NEM  Decred

Decred  Ontology

Ontology  Waves

Waves  Lisk

Lisk  DigiByte

DigiByte  Numeraire

Numeraire  Nano

Nano  Pax Dollar

Pax Dollar  Status

Status  Hive

Hive  Steem

Steem  OMG Network

OMG Network  Huobi

Huobi  BUSD

BUSD  Ren

Ren  Bytom

Bytom  Kyber Network Crystal Legacy

Kyber Network Crystal Legacy  Bitcoin Diamond

Bitcoin Diamond  Energi

Energi  Augur

Augur  HUSD

HUSD